發布者:聯誠發 時間:2021-12-30 14:30 瀏覽量:2393

LED芯片是LED產品的關鍵組成部分。過去兩年,LED芯片行業由于產能過剩、普通照明用LED芯片價格持續下跌而陷入低潮。而新一代顯示技術Mini/Micro LED和第三代(化合物)半導體,正在開啟LED芯片行業新一輪的成長曲線。這些新興高毛利領域憑借著高技術門檻帶來的高毛利也吸引了眾多LED企業爭相布局。

LED芯片行業表現出較為明顯的周期性,通常4年左右為一個周期長度,行業景氣度受供需關系影響。中長期維度來看,LED芯片行業在“海茲定律”(即LED價格每十年變為原來的十分之一,輸出流明則增加20倍)的驅動下整體呈現向上發展的態勢。

LED芯片產業鏈

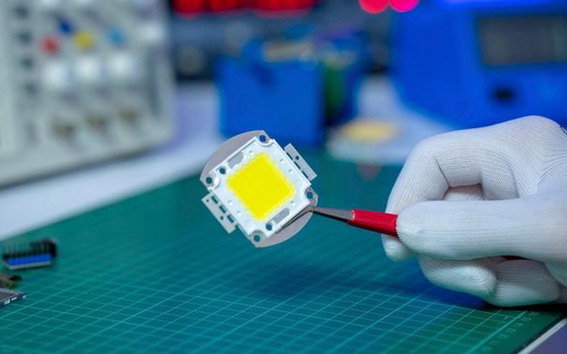

LED芯片是LED 生產過程中最為核心的環節。它是一種固態的半導體器件,主要功能是把電能轉化為光能,其優劣直接影響終端LED產品的性能與質量,技術發展水平決定了下游應用的滲透程度及覆蓋范圍。

LED產業鏈由襯底加工、LED外延片生產、芯片制造和器件封裝組成。相對于封裝和應用環節,LED芯片受到供需關系影響較大,毛利率呈現波動特征。LED芯片約占封裝產品成本的65%,終端產品中(以照明產品為例)LED芯片約占總成本的18%。

根據CSA數據,LED芯片制造成本中,襯底晶圓占LED芯片制造成本的比例約50%,折舊及其它占到35% , 金屬有機反應源占10%,其它約占 5%。

LED主要襯底材料:藍寶石

藍寶石作為LED最主要的襯底材料,占LED芯片襯底市場份額超過95%,其漲價將直接影響LED芯片的價格。

藍寶石是世界上硬度僅次于金剛石的材料,而且從近紫外到中紅外波段均具有很好的透光性,可以作為消費類電子產品的窗口材料。

藍寶石LED襯底的市場需求容易受LED芯片生產領域的MOCVD設備數量、產能利用率等因素的影響。

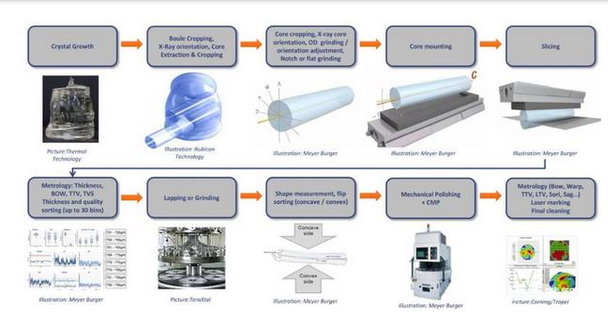

藍寶石晶片制造流程:

藍寶石產業鏈上游是藍寶石晶棒的生產。藍寶石長晶環節的技術含量較高、資金需求較大,是最具價值、進入門檻相對較高的環節。

產業鏈中游是將藍寶石晶棒進行切割、研磨、拋光,制成藍寶石LED襯底或藍寶石消費電子產品等。該環節對于加工工藝的要求相對較高,也具有一定的進入門檻。

產業鏈的下游則是使用藍寶石LED襯底進行外延生長、芯片加工或將藍寶石用于消費電子產品。

從市場格局來看,全球藍寶石廠商主要分布在歐、美、日、韓、中國臺灣和大陸。歐、美、日藍寶石長晶歷史長,技術領先,偏向產業鏈上游。

中國臺灣廠商主要涉及藍寶石加工、PSS處理。韓國依靠政府支持出現STC、Astek等藍寶石大企業。

中國大陸LED廠商使用的襯底主要是國內廠商供應,國產襯底占據70%份額,進口產品占比接近30%。

當前主要襯底廠商都在擴大產能,以適應下游不斷增長的需求。同時國內LED芯片廠商也在布局藍寶石業務,向上游核心材料滲透,以降低生產成本。

2020年初以來2寸照明白光芯片價格上漲10-15%,芯片主要的原材料藍寶石去年4月以來價格也已上漲50%,有望驅動LED芯片價格進一步上漲,驅動景氣提升。

LED產業鏈及主要公司:

MOCVD設備:LED芯片生產過程最為關鍵的設備

LED外延片的制備是LED芯片生產的重要步驟。

LED外延片的制備目的是在襯底上生成特定的單晶薄膜,MOCVD是LED芯片生產過程中最為關鍵的設備,其工藝、技術極為復雜,也是LED芯片制造環節中最為昂貴的設備,占據LED外延芯片幾乎一半的成本。

國際重要供應商有美國Veeco、德國Aixtron、日本的Nippon Sanso。日本廠商生產的MOCVD向來是只供應日本企業使用,不對外出口。而美國Veeco、德國Aixtron面臨中國MOCVD企業的競爭,優勢漸失。

從MOCVD設備的保有量及每年新增量來看,大陸廠商也持續保持全球前列。

隨著LED產業開始向UV LED、MiniLED以及Micro LED尋求新的增長動力,MOCVD設備市場規模有望迎來新的上升趨勢。Market.us預測到2028年,MOCVD市場規模將翻一番,達到16.38億美元,CAGR為8.5%。

Mini/Micro LED:新型顯示技術是未來LED芯片的發展方向

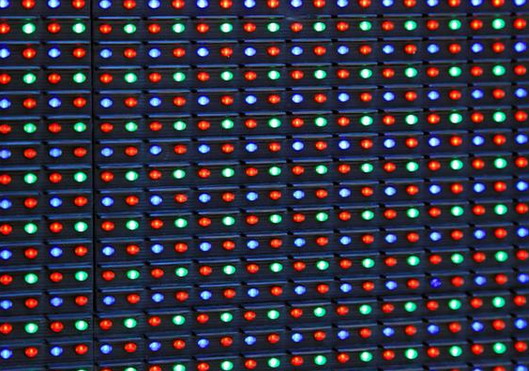

Mini/Micro LED是小間距LED的發展產物,具有高密度集成的LED陣列,芯片尺寸在微米量級,能夠大幅提高顯示屏幕的分辨率,在亮度、對比度、色彩還原度和節能等方面都優于當下的LCD顯示器,具有廣闊的市場前景。

根據Yole預測,2022年全球Mini/Micro LED產值合計將達到13.8億美元。

MiniLED作為背光時,只是作為光源使用,因此只會用到幾千或上萬個LED芯片(以電視為例),而Micro LED/Mini LED直顯用到的LED芯片數目則以十萬、百萬計。更多的芯片數量對芯片的生產和轉移工藝提出了更高的要求,技術難度加大、產品重要性進一步提升。

相比于傳統LED,MiniLED芯片技術難度進一步加大,無論是作為背光還是直顯,核心難點都在芯片端。

終端廠商更加重視MiniLED芯片的產品認證,對產業鏈的管理也延伸至芯片環節。因此和傳統LED芯片是與封測廠商對接相比,MiniLED芯片廠商更多地與終端品牌廠商直接合作。目前蘋果mini LED晶粒已在2020年底開始量產品,受限于良品率實現季度30-40萬片的出貨量。國內MiniLED供應鏈也已經蓄勢待發,大規模應用也將給上游藍寶石材料領域帶來新的發展空間。

LED芯片市場格局

近兩年來LED芯片行業整體處于下行調整的背景下,隨著缺乏競爭優勢的玩家開始相繼退出市場,LED芯片產業集中度逐步提高,頭部效應也已開始顯現。

LED芯片作為LED產業鏈中門檻較高的環節之一,非可見光產品市場一直被海外企業占據。

近年來海外企業不斷減產,LED芯片產業鏈向中國大陸轉移,可見光領域除車頭燈等大功率產品以外,85%的市場正在被國內芯片企業加速占領。中下游的封裝和應用環節已經領先芯片環節一步率先向中國大陸轉移。

國內LED芯片產能這兩年也呈現出逐步向頭部廠商集中的趨勢。經過多輪行業洗牌后,大陸LED芯片廠商也以三安光電、華燦光電、德豪潤達、澳洋順昌、乾照光電等廠商為主。

根據高工LED數據,三安光電芯片份額第1,市占率為27.2%,國內主要廠商華燦光電、澳洋順昌、乾照光電等也有較高份額。

三安在湖北鄂州的Mini/Micro LED芯片基地將在今年3月投產。三安去年在湖南長沙還開建了新基地,聚焦第三代半導體碳化硅(SiC)的研發及產業化,擬建設從長晶、襯底制作、外延生產、芯片制備到封裝的全產業鏈,以滿足能源芯片等的需求。

另外,三安光電投資建設了Mini/Micro顯示芯片產業化項目。作為全球首個大規模基于第三代半導體、代表新型顯示產業方向的光電芯片項目,總投資120億元。產品主要提供三星、華為、蘋果等全球知名公司。

1月22日,華燦光電公告透露,珠海國企華實控股已簽約收購華燦光電24.87%的股權,交易完成后將成為華燦光電第1大股東。在Mini/Micro LED市場爆發的前夜,具有雄厚實力的國資企業入主中國大陸第二大LED芯片公司,意味著LED芯片業進入新景氣周期,資本戰升級。

而鴻利匯智持續擴大Mini/Micro LED的封裝產能,背后是瀘州市國資旗下瀘州老窖集團的全資子公司金舵投資已成新大股東,提供了強大的資金支持。

終端廠商的重視以及與終端大B直接合作的商業模式提升了芯片廠商在MiniLED產業鏈的行業地位,加強了芯片廠商的話語權與議價能力。因此MiniLED帶來的增量市場中,芯片廠商將最為受益。在近兩年的LED周期下行中,行業過剩產能充分出清,未來LED芯片格局將繼續向頭部廠商集中。